e-TAXや青色申告ソフトで手間なく「確定申告」

令和7年分、令和8年(2026年)の確定申告期間は、2月16日(月)~ 3月16日(月)です。

家族の医療費の合計が年間10万円以上になった人は、医療費控除申告ができます。税金が減額されたり戻ってきたりするので、医療費が10万円超える方はぜひ申告しましょう。

青色申告・確定申告などを効率よく簡単に行うことの出来る会計ソフトや、e-Tax(国税電子申告・納税システム)に対応したICカードリーダーをはじめとする周辺機器を多数取りそろえております。

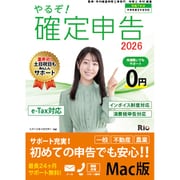

初めての青色申告もかんたん、すぐにできる定番ソフト

青色・確定申告ソフト

「青色・確定申告ソフト」をもっと見るe-Tax対応 ICカードリーダー

「e-Tax対応 ICカードリーダー」をもっと見る確定申告 お役立ちアイテム一覧

人気の青色・確定申告関連書籍

「人気の青色・確定申告関連書籍」をもっと見る人気の青色・確定申告関連書籍 電子版

「人気の青色・確定申告関連書籍 電子版」をもっと見る

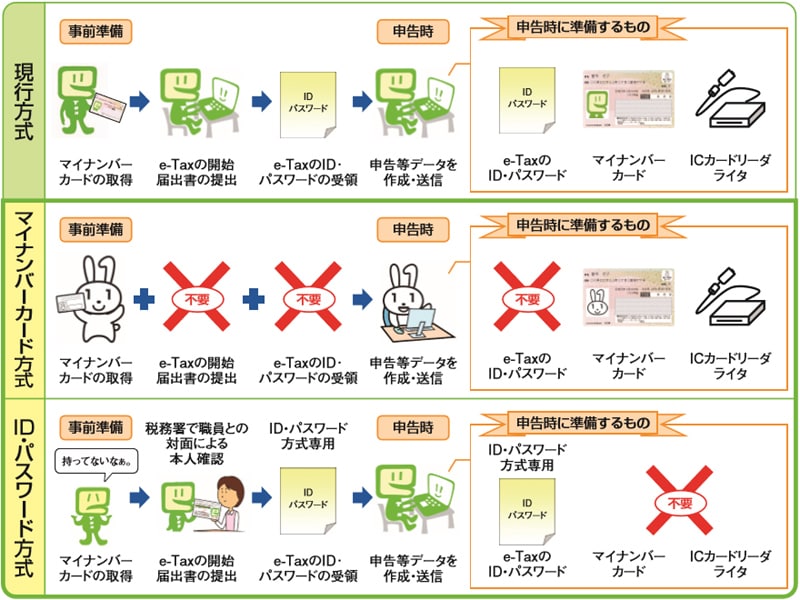

おうちで作成 ネットで申告 e-Tax

■ e-Tax<イータックス>をご存知でしょうか。

e-Tax<イータックス>は、国税電子申告・納税のためのオンラインシステムです。

給与の年間収入金額が2,000万円を超える方や個人事業を営んでいる方などは、毎年指定の期間中に申告の必要があります。なかでも、控除などのメリットが大きい青色申告の手続きを少しでもスムーズに行いたい!そんな方におすすめなのがe-Taxです。

■ e-Tax<イータックス>のメリット

・税務署に足を運ばず、24時間好きな時に自宅などのパソコンで手続きができる。

・電子データで送信することで添付書類の提出省略できる。

・e-Taxで申告された還付申告は書面申告と比べて早期処理される。

■さらにあると便利な「青色申告」ソフト

e-Tax自体は、申告に別途ソフトなどを用意する必要はありませんが、あると断然便利なのが「青色申告」ソフト。申請の際に必要な、複式簿記の帳簿や青色申告決算書が簡単操作できます。e-Tax対応のソフトなら、作成データをe-Tax用に出力できるので、ソフト上でデータを作成してからe-Taxに入力、申請することができます。青色申告ソフトを見る>

※詳しくはe-Taxのサイトにてご確認ください。

■ e-Tax<イータックス>をご存知でしょうか。

e-Tax<イータックス>は、国税電子申告・納税のためのオンラインシステムです。

給与の年間収入金額が2,000万円を超える方や個人事業を営んでいる方などは、毎年指定の期間中に申告の必要があります。なかでも、控除などのメリットが大きい青色申告の手続きを少しでもスムーズに行いたい!そんな方におすすめなのがe-Taxです。

■ e-Tax<イータックス>のメリット

・税務署に足を運ばず、24時間好きな時に自宅などのパソコンで手続きができる。

・電子データで送信することで添付書類の提出省略できる。

・e-Taxで申告された還付申告は書面申告と比べて早期処理される。

■さらにあると便利な「青色申告」ソフト

e-Tax自体は、申告に別途ソフトなどを用意する必要はありませんが、あると断然便利なのが「青色申告」ソフト。申請の際に必要な、複式簿記の帳簿や青色申告決算書が簡単操作できます。e-Tax対応のソフトなら、作成データをe-Tax用に出力できるので、ソフト上でデータを作成してからe-Taxに入力、申請することができます。青色申告ソフトを見る>

※詳しくはe-Taxのサイトにてご確認ください。

サラリーマンは確定申告とは無縁なのでしょうか。実際は、そうとも言い切れません。【確定申告】が必要な人と、【確定申告】をした方が得(節税)なパターンをご紹介します。

【確定申告が必要】

1:給与の年間収入金額が2,000万円を超える人

2:1か所から給与の支払を受けている人で、給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人

3:2か所以上から給与の支払を受けている人で、主たる給与以外の給与の収入金額と給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人

4:同族会社の役員などで、その同族会社から貸付金の利子や資産の賃貸料などを受け取っている人

5:災害減免法により源泉徴収の猶予などを受けている人

6:源泉徴収義務のない者から給与等の支払を受けている人

7:退職所得について正規の方法で税額を計算した場合に、その税額が源泉徴収された金額よりも多くなる人

8:個人事業主などが死亡した場合、その財産を相続する際に、故人の亡くなるまでに得た所得に対して確定申告が必要になる場合があります。この分は相続の際の財産から減額されるので、相続税が発生する場合の支払額にも影響がでます。

【確定申告をしたほうがいい場合】

1:医療費控除:本人を含む、本人と生計をともにする(配偶者など)者の年間の医療費が一定額(原則10万円)以上の場合、その超過分を所得から差し引ける。

2:住宅ローン控除:控除の対象は購入した時期により変わることがありますが、申請することで控除を受けることができます。

3:株式譲渡の損失控除:株式の売買により、一年間を通して売却損益が出た場合、確定申告をすることで3年間その分を繰り越すことができます。

4:バリアフリーや耐震工事など一定の条件を満たす工事を行った場合、申請することで控除の対象となります。

1. 医療費控除の提出書類が簡略化されました。

平成29年分の確定申告から医療費控除を受ける場合の手続が、以下のとおり改正されました。

改正点①

「医療費の領収書」の提出又は提示が不要となりました。

改正点②

「医療費控除の明細書」の提出が必要となりました。

「医療費の領収書」は5年間自宅等で保管する必要があります。

所定の事項が記載された「医療費通知」(医療費のお知らせなど)を提出する場合は明細書の記載や領収書の保管を省略することができます。

2. セルフメディケーション税制が創設されました。

(1)制度の概要

健康の保持増進及び疾病の予防に関する取組を行った方が、12,000円以上の対象医薬品を購入した場合には、「セルフメディケーション税制」(通常の医療費控除と選択適用)を受けることができます。

(2)手続・必要な書類

① 確定申告書

② セルフメディケーション税制の明細書

③ 健康の保持増進及び疾病の予防に関する取組を行ったことを明らかにする書類

令和3年(2021年)1月時点でスマホ申告できる所得及び所得控除は以下の通りです。

●対象となる所得:給与所得(2か所以上に対応)、公的年金、雑所得、一時所得

●対象となる所得控除:すべての所得控除(医療費控除、寄付金控除、生命保険料控除、障害者控除など)

事業所得での申告は非対応のため、個人事業主の方は「国税庁 確定申告書等作成コーナー 」を利用して、スマホからの申告はできませんが、サラリーマンの年末調整できない医療費控除や、副業での雑所得であればスマホからの申告が便利で簡単です。

<スマホ申告時に必要なもの>

① スマートフォン(Android、iPhoneどちらでも可)

② 源泉徴収票(給与支払額や源泉徴収額確認のため)

③ 領収書、控除証明書

④ マイナンバーカード

※詳しくは国税庁 確定申告特集サイトをご確認ください。

![やよいの青色申告 26 通常版<令和7年分確定申告対応> [Windowsソフト]](https://image.yodobashi.com/product/100/000/001/009/566/224/100000001009566224_10205.jpg)